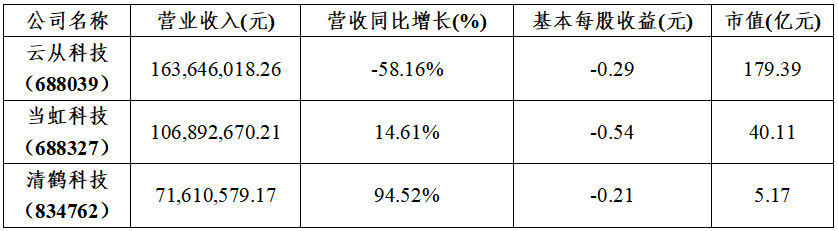

今年以来,受电解铝原材料价格下跌的影响,电解铝利润呈现逐步增加的态势,即时利润从一季度约1000元/吨,到二季度约2000元/吨,再到目前约3200元/吨。而我国对于房地产行业的政策调整,可能对明年起地产相关建筑型材的需求企稳有所助益。此外,新能源以及汽车轻量化将持续增加铝需求。

【资料图】

【资料图】

国内复产近尾声

产能利用率已处高位

7月份以来,随着西南地区来水显著改善,今年迎峰度夏期间,电力供应相对宽松。云南省已经复产180万吨电解铝产能,仅剩10万吨以及异地搬迁产能未复产,贵州省和四川省电解铝产能目前也基本满产运行(目前仅有约13万吨停产产能)。

据SMM数据,目前,国内电解铝运行产能为4270万吨,行业产能利用率达到约94.5%的历史高位,预计今年仍有30万吨的新增产能,但考虑到部分停产产能难以在短期内启动,以及生产企业检修带来的常态产量损失,预计电解铝运行产能可能短期见顶。此外,云南省电力季节性供需错配的问题仍未完全解决,意味着传统的枯水季仍然存在再次减产的可能性。

电解铝价格

需求增长结构性分化

光伏和汽车轻量化驱动需求扩张

今年以来,我国电解铝需求承受了房地产行业下行、出口减少和进口增加的多重压力,但在其他结构性需求增长的拉动下,今年以来,电解铝总体需求呈现个位数的低速增长态势。中国电解铝需求已经基本告别了过去两位数以上的增速时代。笔者认为,在消费、新能源、汽车轻量化以及电线电缆等需求持续增长,以及中国电解铝需求成长曲线相比海外仍有增长空间的情况下,电解铝行业未来将维持个位数的中低速增长。据Mysteel数据,1—7月份,在全球光伏强劲增长的背景下,光伏边框和支架用铝需求增量为100万吨左右。1—7月份,中国新能源汽车产销量分别同比增长33%和42%,而新能源汽车较高的产销量也意味着铝消费量的增长。

国内电解铝产能“天花板”政策

具有较强的全球外溢影响

中国电解铝行业4500万吨的产能“天花板”是本轮行业上行周期最根本的驱动力。据SMM数据,今年上半年,中国电解铝建成产能已达“天花板”附近(含部分建成未投产及未退出产能),未来电解铝新建产能以产能置换形式将不会净增产能。相比中国而言,海外电解铝行业供给反应周期偏长且能力偏弱,如果行业进入供需收紧期,则电解铝价格上涨的持续时间将超过以往周期,直到价格足以刺激海外停产产能复产。

库存低位凸显供需韧性

行业利润稳步扩张

云南地区停产的电解铝产能全面复产后,铝锭和铝棒库存仍处于近年来低位水平。虽然今年铝厂使用较多的铝水以及去年铝仓单重复质押事件,导致铸锭入库量偏低,但低位的电解铝库存显示行业供需的韧性。受低库存以及今年以来电解铝原材料价格下跌的影响,行业利润呈现逐步走扩的态势。在国家宏观政策的调控下,对明年房地产相关建筑型材的需求企稳有所助益,而新能源以及汽车轻量化也将持续推升铝需求。(作者单位:华泰证券)