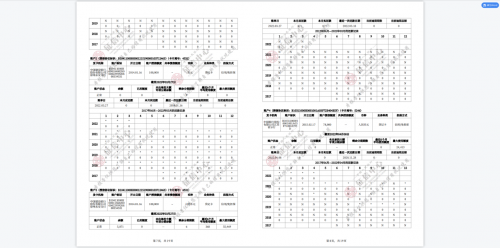

回顾22年上半年,增量主要源于国内分布式高景气延续+海外需求起量,往下半年看,多重利好下需求高增有望延续:

1)国内大基地放量,集中式光伏或将成为下半年超预期所在,全年新增装机或达100GW+;

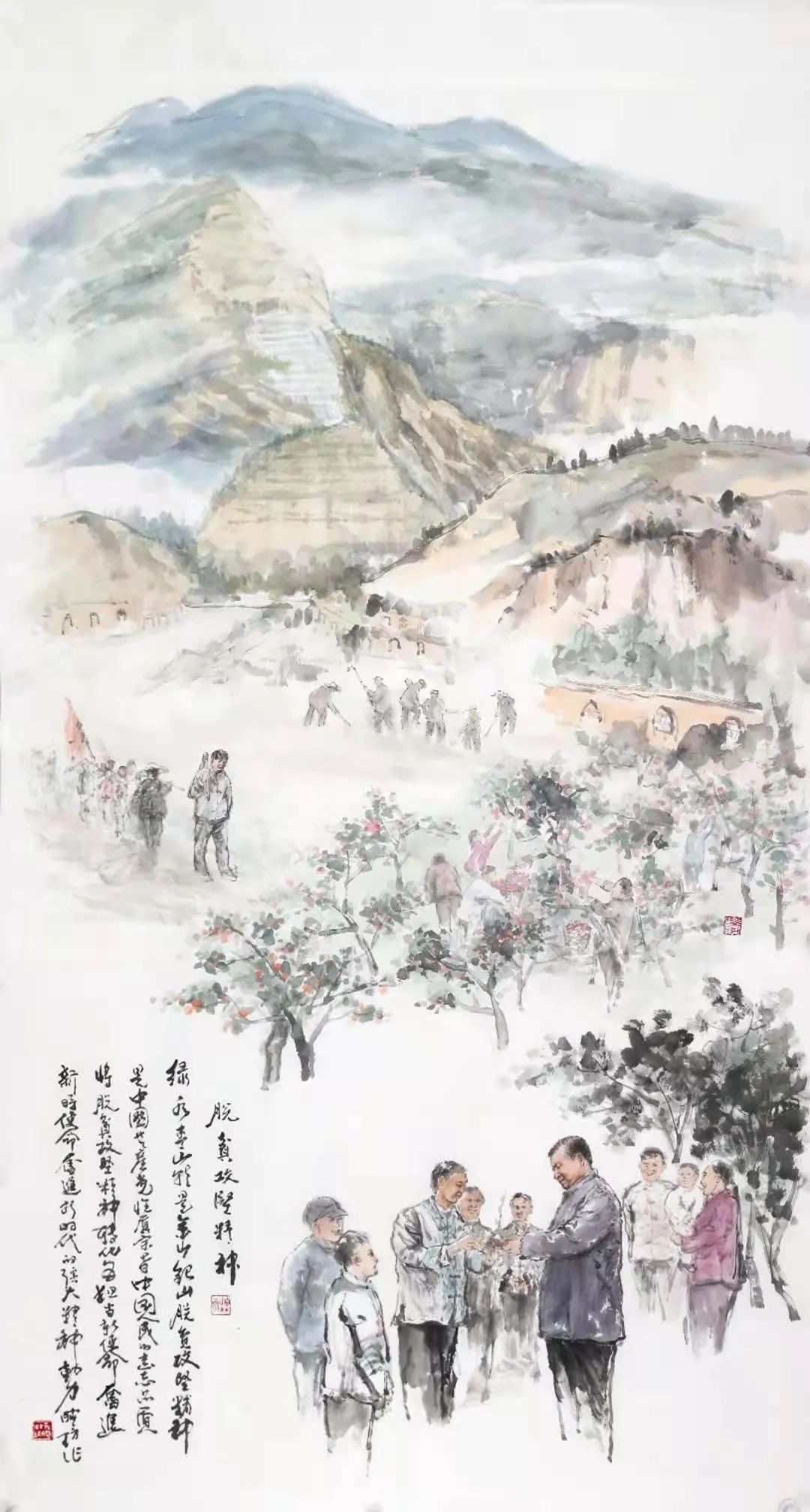

(资料图片仅供参考)

(资料图片仅供参考)

2)欧洲能源危机+地缘政治加速欧洲清洁能源转型,全年新增装机需求预计可达60GW;

3)反规避尘埃落定,美国下半年组件需求有望显著改善,我们预计全年新增装机将上修至30GW+。

我们预计22年全球新增光伏装机240GW+,需求侧无忧;从供给侧分析,建议关注上游产能释放后盈利周期性回升板块,以及通过技术创新实现降本增效,渗透率快速提升的新技术两条主线,推荐一体化组件、颗粒硅、胶膜板块。

>>上游产能陆续投放,供给短板逐渐消除

22年上半年,硅料环节大量新增产能处于爬产阶段,加之终端需求持续超预期,硅料环节仍为产业链最紧缺环节,Q1国内多晶硅产量为15.9万吨,预计Q2为18万吨,多晶硅供给短板压制下游需求释放。根据硅业分会数据,Q3部分企业分线检修,新增产能较为有限,预计产量19万吨;新特包头10万吨、协鑫四川6万吨等集中于Q4满产,Q4产量进一步提升至22万吨,供应紧张或于22Q4缓解,硅料供给释放促使组件降价,或将进一步刺激需求提高。

>>组件短期看盈利修复量利齐升,长期看品牌渠道高铸竞争壁垒

22年上半年上游原材料供应紧张,价格持续上涨,一体化组件盈利能力较弱,随着H2硅料价格进入下行周期,产业链利润向下游流动,我们看好下半年组件环节盈利边际改善。组件占光伏系统成本约50%,是光伏最核心的部件,直面下游终端用户,质量是基础,品牌与渠道是竞争的核心。从下游装机结构看,分布式光伏发展迅猛,22Q1新增装机中分布式占比67%+。由于分布式光伏ToC属性较强,下游客户更看重品牌+运维,粘性相对更强,龙头企业凭借完善的渠道布局+享誉全球的品牌口碑,具有明显竞争优势。

>>胶膜顺涨传导原材料涨价,盈利能力边际改善

2022年国内装机高增+欧洲需求大幅增长,下游装机量持续超预期,叠加硅片减薄带来的单平克重提升,我们看好胶膜行业需求高增。在22Q1原材料涨价的背景下,EVA胶膜从3月开始数次涨价,截至5月底税价格已至约18元/平,价格传导顺利,预计Q2胶膜盈利将显著改善。

>>技术创新是下半年胜负手,关注颗粒硅与新型电池

光伏永恒的核心在于降本增效,我们看好技术创新带来的阿尔法机会:

1)颗粒硅工艺跑通+成本优势显著,我们测算颗粒硅在成本端较西门子法有11.6元/kg的优势,产能过剩背景下有望凭借壁垒利润助力穿越周期;

2)22年N型电池渗透率破冰,先TOPCon后HJT,目前TOPCon电池已具有经济性,我们测算得N型组件较P型每瓦增厚收益5分+。经济效应驱动厂商扩张N产能,我们预计今年底全国N型电池产能有望超50GW,全年出货超20GW,渗透率提升至8.7%,23年渗透率有望突破20%。