在深度价值投资法的基础上,巴菲特认为,要以合理的价格买优质公司,而不是以便宜的价格买入普通的公司,即高质量价值投资法。

近日,《国际金融报》携手老虎证券推出的“国金先锋课”暨解密估值的艺术,第一期课程顺利上线。

首期话题围绕“高质量投资理念及估值方法解析”展开,主讲人世界知名价值投资网站GuruFocus创始人兼CEO田测产介绍了历史上几次有名的资产泡沫、价值投资的理念、对比深度价值投资法及高质量价值投资法,并以实例予以说明。

以下是主讲人首期授课内容的干货整理:

泡沫之殇

田测产首先介绍了历史上几次有名的资产泡沫:

一是郁金香泡沫。

现有记载最早的泡沫,发生在大约400年前,从欧洲的荷兰发端。彼时,郁金香从一种普通的种植花卉,逐渐变成可以获利的投机品,导致价格飞涨。最狂热时期,一个郁金香根的价格,相当于当时一个技术工人三个月的工资。1637年10月,泡沫破灭,郁金香价格一落千丈。

二是南海泡沫。

南海是一家英国的公司,因手握南海垄断权等特殊资源,公司股票便受到大肆追捧乃至炒作。牛顿在较低位入手南海公司股票,首轮在涨了3倍后卖出,后又在接近最高位时再次买入,数月后泡沫破裂,赔了2万多英镑,相当于赔光自己所有的积蓄。

在牛顿看来,“我可以计算出星体的运动,但不能计算出人类的疯狂”。

三是技术泡沫,发生在1995年-2000年。除此之外,历史上还发生过多次金融泡沫,比如美国铁路泡沫、科技股泡沫、房地产泡沫、数字货币泡沫等。

细数历次泡沫,具有一定程度上的趋同性。正如马克吐温所言,“历史虽然不会重复,但是会惊人的相似”。

投资之悟

结合自身经验,田测产分享了几点投资心得:

一是成功的投资没有捷径,需要依靠实力,是知识和经验的积累,即多年学习学得的知识,以及在股市摸爬滚打的经验积累。

二是在价值投资中,通过长期的学习及实践,成为一个好的投资者。

三是形成自己的投资风格和策略,在自己的能力圈以内,选择自己喜欢的行业和公司,用自己的方法来操作,每个人最后要形成自己的风格。

价值之虑

何为价值投资?

任何一家公司,其一股股票所对应的内在价值,对应公司资产、业务、分红、前景等。价格低于价值的部分,即为安全边际。预留的安全边际越大,买得越安全、越便宜。等待价值逐渐回归到价格时,投资者便可以获得赚取收益。

巴菲特的老师本杰明·格雷厄姆提出:深度价值投资法,即重点考虑公司的资产。

以中国稀土(000769.HK)为例,针对公司资产负债表,参考流动资产中的货币资金、现金等价物、应收账款总额等实打实的资产指标,如不符合预期便进行流动资产合计打折处理,判断非流动资产的价值直至归零,保留短长期债务,得到最终的净流动资产。

通过计算得出,中国稀土股价为0.36港元,每股净流动资产为1港元。其股价低于清算价值,安全边际较高,便是值得投资的公司。

然而,深度价值投资方法具有一些限制,例如所投公司质量较差,需要不断换手,不断寻找新的标的,同时公司容纳的资金量少,股票交易量较小。

高质量之别

在深度价值投资法的基础上,巴菲特认为,要以合理的价格买优质公司,而不是以便宜的价格买入普通的公司,即高质量价值投资法。

什么是高质量、优质的公司?

一是长期盈利。公司要盈利,且要长期盈利、多年盈利,经济情况好坏都在持续盈利。

二是轻资产、高资产投资收益率。轻资产型产业,无需太多厂房设备投入,可得到较高的投资资本回报。

三是高成长性。公司要成长,只有业绩增长的公司价值才增长。

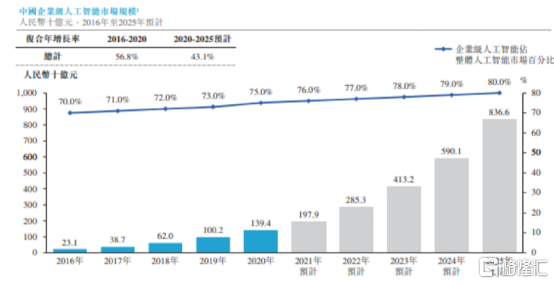

对比深度价值投资及高质量价值投资,可以发现:

第一,赚钱机会方面,前者是在估值升高的情况下,后者则是在估值升高,或者价值成长的情况下。

第二,估值对于前者极其重要,对于后者相对不重要。

第三,质量对于前者相对不重要,对于后者极其重要,应把握质量问题。

第四,持有时间方面,前者短期持有较好,后者应长期持有,与公司一起成长。

值得注意的是,价值投资并不等同于长期持有。取决于公司的类型,高质量公司应长期持有,低质量公司就是赚到钱就走。

实例点评

①CHD(Church&Dwight),美国日用品行业股票,利润持续上涨,长期利润率在提高,赚钱的同时在同样份额上赚钱度还在提升,说明具有较好的竞争力及成长性,长期持有便可得到较高回报。

②中国稀土,港股股票,过去十年基本在赔钱,赚钱能力亦较为匮乏,不属于高质量公司,需以便宜的价格入手,估值和买点、卖点都很重要。投资低质量的公司,难度较高。

③贵州茅台,奢侈消费品行业股票。高质量公司,对估值要求不太高,买贵了也可能在成长过程中,高价购入的错误会被纠正。长期回报也会好,公司的质量比估值更重要。(记者 王媛媛 包文啸)